そごう西武の売却

2022年も大手上場企業による事業売却が加速する、と想定していましたが、早くも第1弾出ました。

そごう西武の売却の行方にも大いに興味が引かれますが、それに留まらず、本件を通して、セブン&アイグループ(以下、セブン)全体のM&A戦略にも、投資銀行的な観点より分析します。

売却背景(推測)

Guessの範疇を出ないですが、親会社セブン目線で売却背景を見たいと思います。

① アクティビストValue Actからのプレッシャー

セブン経営陣の立場から、当然アクティビスとのプレッシャーは今回のそごう西武売却のトリガーの一つだったと思います。しかし、一連の事業戦略を見ると、たまたまValueActが入ってきたタイミングが良く、むしろこのアクティビストを利用して、セブン経営陣としては、これまでの膿を吐き出すいいチャンスとさえ、思っている可能性があると個人的には感じました。

参考までにValueActの公開提案は、こちら。今のセブンをうまくまとめていると思います。

② 株価・業績・戦略的に絶好のタイミング

個人的には、そごう西武を売却するタイミングとして、今が絶好の機会だと思っています。

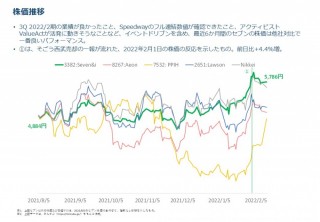

株価

2021年5月Speedwayの買収、2021年7月新中期計画の発表を受け、その後、株価推移を見ると同業他社・日経平均対比で良いパフォーマンスを示している。株価の状況からして、経営陣がコーポレートアクションを起こす良い追い風が吹いていると言っても過言ではない状況です。

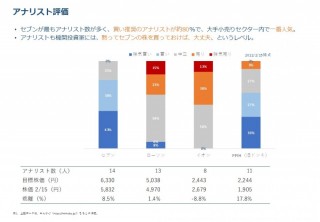

アナリスト評価

競合他社比較で、買い推奨のアナリスト比率が最も大きい。アナリストが、機関投資家より国内小売りセクターについて聞かれた場合、セブンを今買っておいて間違いない、というコメントを出すイメージ。

目標株価も現在の株価対比で+8.5%とまだ上昇余地が残っており、セブン経営陣もまだ株価に対して余裕がある。

長年言われ続けたそごう西武の切り離しなので、新聞報道が出た日の終値が前日比+4.4%だったことからも投資家的にはプラス材料。

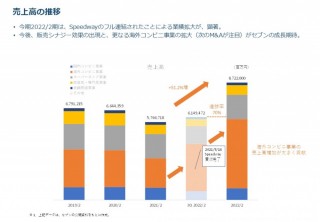

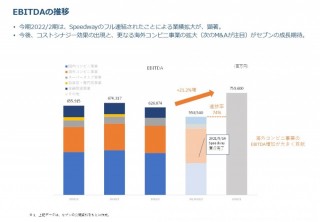

業績

2022年2月期の予想売上高・EBITDAは、かなりの増収増益。これは、北米Speedway買収によりフル連結された結果であるが、買収の余韻が残っているうち、具体的には買収により膨らんだ負債を早期に返済するために、有利子負債を約2,600億円(後段に説明)抱えるそごう西武を売却するというのは、理に適っている。また、仮に1,000億円以上の売却損を発生させたとしても、Speedwayは約2,000億円のEBITDA増加効果があるため、十分に吸収することができ、数値上目立った凹みに繋がらないことも、セブン経営陣が決断できる背景と言える。テクニカルには、時間が経つと、アナリストや投資家はSpeedwayを含めたセブンの業績分析を始めるため、セブン経営陣は、また色々と言われて受け身な状況になり、次のアクションが打ちづらくなるので、過年度の業績分析をやらせる前に先手を打つのは、今回はプラスと判断したと思います(Speedway含めた海外事業の自信の表れとは思いますが)

ということで、鈴木名誉顧問の肝いり案件に要約メスが入れられるということで、セブン経営陣は大きな一歩を踏み出せる、という気持ちの表れと個人的には受け取りました。

西武HDの財務状況

後述しますが、西武池袋の土地建物を共同保有している西武HDの財務状態が予断を許さないのも、セブンにとっては、本件を動かすには良いタイミングと言えると思います。

そごう西武はいくらか?

セブンはこれまで2,000億円超を投資して、そごう西武を買収。一部報道では、今回の売却額は2,000億円といわれている。果たして、それほど価値は付くか?

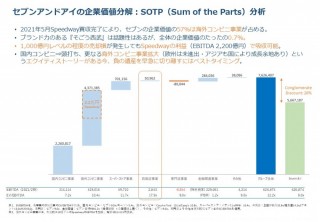

セブングループ全体の企業価値を分解してみた。実は、ブランド力のある『そごう西武』は話題性があるため、マスコミがこぞって取り上げますが、セブン経営陣からすると、企業価値への貢献度がたったの0.7%。

但し、従業員・取引先・地域社会に与える影響が極めて厳しく、金額以上にレピュテーションへの影響を最小化したいのが、セブン経営陣の本音でしょう。

EV/EBITDAで計算すると、500億円程度の企業価値しかない。同業の百貨店が仮に興味を示したとしても、500億円以上の価値を見出すのは困難(コロナなので、どの百貨店も買収どころではないですが)。もちろん、セブン経営陣は、大損するので、売却目線は合わないため、単純なTrade saleは難しいという話になる。

とすると、小売りセクターでのValuationであるあるですが、一部報道にある通り、不動産価値をどう見るか、ということになろうかと思います。ValueActは、2/8付け公開提案でそごう西武全体の不動産価値を約5,000億円と評価しているようですが、顕在化するのは至難の業でしょう。コントロールプレミアムを入れても700億円ですが、そごう西武に有利子負債約2,500億円超あることを考えると、少なくとも経営陣の目線はまずは、企業価値が2,500億円(報道では1,600億円とありますが、9月に吸収したセブンアセットマネジメントに約900億円の負債があることを考慮)。それ以下だと、株式価値がマイナスとなるので、ここがまず売り手の目線。

最も注目すべき、西武池袋本店の不動産価値が、2,500億円を超えるかどうか。

西武池袋本店の不動産価値

不動産登記簿を取るとわかる話だが、詳細を割愛すると、最も価値があるのは、西武池袋本店。他に、そごう千葉、そごう大宮、西武渋谷には一部土地を持っているが、保有者が多岐にわたるため、地権者の同意を取るというのは非現実的(千葉を除く)。今回の売却では、西武池袋本店の土地建物をどう評価するか、というゲームに絞られることになる。

西武池袋本店の不動産価値を顕在化するには、今の古いビルを壊して、東京駅八重洲口、渋谷のように再開発して、高層ビルを建てるしかない。東京大丸のように、西武百貨店も低層階を一部賃借し、商業・オフィス・ホテルと言った中身の高層ビルを建設する前提で、いくらになるか。自ずと買い手は、不動産会社しかいなくなるという構図。既に、新宿西口の小田急百貨店・京王百貨店も再開発が決まっているので、再開発Value、自治体・関係者との協議・交渉ノウハウを持っている、一部の不動産会社に絞られる、ということになるだろう。

従って、駅上/駅直結の再開発ビルの不動産価値が参考情報となる。

最近では、銀座Sixのように不動産系投資会社も不動産会社と協働して再開発の一部を手掛けることができるようなので、資金の出し手としての役割は十分にある。但し、百貨店のオペレーションを誰がやるか、という問題はも残ります(後述)。

なお、土地・建物ともに西武HDとの共同保有状態なので、そごう西武がOkしたとしても、西武自体が合意しないと、再開発はできない。幸い、西武もコロナの影響で財務状態が痛んでおり、先日もプリンスホテルなどをまとめて投資会社に売却済みのように、話に乗る蓋然性は十分ある。

そのあたり、西武HDにとって、西武池袋への思いは深いものはずだが、彼らの売却意向も確認の上、本件は動かしている可能性は高いと言える。

いずれにせよ、西武HDがOkでも、池袋駅に隣接することから、JR、私鉄、地下鉄など、様々な関係者や自治体との調整が必要になってくる。1-2年ではなく、5-7年という長期スパンも覚悟しなければならないので、時間価値を割り引いても、まだついてこれるかどうか。

売却スキーム

セブンとしては、そごう西武を丸ごとまとめて買い手に売却したいところだが、足元営業赤字であることから、買い手としては、池袋など良い店舗のみをチェリーピック(良いアセットだけ選んで買収すること)したいところ。恐らくカーブアウトを余儀なくされる可能性がある。

どの買い手(特に不動産会社)も西武池袋本店だけ欲しいだろう。ただ、オークションとなると少し背伸びが必要。売り手の印象をよくするには、オペレーション価値だけにはなるが、他の店舗も引き取らざるを得ない。個人的には、首都圏の基幹店5店舗(池袋、渋谷、横浜、大宮、千葉)を引き取る、それ以外は、セブン自身で追々閉店対応するということもあり得そうな気がする。ただ、これら基幹店でも足元赤字の店があるはずなので、最終的に売り手・買い手でどこに落ち着くかということになろうかと思います。個人的には百貨店業界全体で言えますが、本部経費(具体的には人件費)が結構重いはずなので、そこもカーブアウトで対象外にする選択肢もあると思います。

投資会社であれば、一旦丸ごと買って、本部経費の削減、不採算店を閉鎖していく粗治療も入札を勝ち抜くために検討するかもしれないが、相当の気合がないと難しいでしょう。

買い手の考察

今回の買い手は、再開発ができる不動産会社と言いましたが、ここにもいくつか課題が残ります。

① 百貨店のオペレーション問題

不動産会社では、そもそも百貨店の運営はできない。三井不動産が「ららぽーと」を運営までしていますが、百貨店は当然別物。富裕層相手に高品質のサービスが求められる。

また、投資ファンドも資金の出し手なので、当然オペレーションは難しい。となると、恐らくオペレーション機能を担ってくれるパートナーとの共同買収ということになるでしょう。具体的に、池袋を考えると、運営しながら再開発をするか、あるいは一旦すべて停止するか、他の店舗は、再開発の対象外となると、そもそも不動産会社が出る必要もないので、それら基幹店に興味があるか、といった話になるでしょう。

② コンソーシアム

単独で、丸ごとすべてを引き取る買い手はやはり難しいので、今回はコンソーシアムの戦いになるだろう、という予想です。例えば、不動産会社 and 百貨店 and/or 投資会社 and or 商社、といった具合に。足元ではパートナー探しに忙しい気がします。買収戦略としては、西武池袋本店を買収後、再開発へ着手。枠割分担は、資金の出し手は、不動産会社+投資会社。百貨店の運営は、オペレーションを担う百貨店。商社が全体の指揮者になることも。当然、買収資金にはレバをかけるので、再開発の想定期間は長くて5-7年。再開発完成と同時に、不動産会社+投資会社はREITなどへ売却して、キャピタルゲインを確保し、次の投資案件へ。商社や百貨店は営業活動による利益を享受。REITは、賃貸収入を得る、というシナリオでしょう。やはり、再開発期間がどれくらいになるか、どういう再開発が可能か、これがValuationに与える影響は結構大きいでしょう。

まだまだ出てきそうな予感

そごう西武に留まらず、まだまだセブンからは売却案件が出てくる可能性がある。

個人的な注目は、ロフトでしょうか。東急ハンズもカインズに売却されたように、ホームセンターの再編は注目されているので、多くの買い手が虎視眈々と狙っていると思います。昔は、そごう西武傘下でしたが、今はセブン傘下に移ったので、今回のディール対象外だと思います。

赤ちゃん本舗・フランフランあたりは買い手が良そうな気がします。デニーズもコロナが落ち着けば、業績は戻ってくるでしょう。バーニーズ・ニッセン・タワレコは厳しいでしょうか。ヨークベニマルは良い会社ですし、セブンの本業に近いので、売らない気がします。

個別に考えると、色々なシナリオがありそうなので、今後ともM&A市場におけるセブンの動きには要注目です。

※ M&Aに関する相談があれば、是非ご連絡下さい。 >>こちら(無料です!)

※ M&Aを検討中の方、是非アドバイスさせてください >> まずは新規会員登録へ(無料です!)

- 参考ファイル

-

- ご参考資料.pdf (967.1KB)

みんなからのコメント