事業ポートフォリオマネジメント

今回のテーマは、事業ポートフォリオマネジメント。国内大手企業のいくつかは、この経営手法を導入しているが、前から切って貼って繰り返す米国企業の姿が、本当に持続的な事業成長として正しいかどうか、個人的には半信半疑のままである。

コングロマリット・ディスカウントの解消といって、Spin out/offと買収を繰り返した結果、果たして企業価値の総額は上がっているのか?DuPontとDowは、統合→3社に分割し、上手くいっていない一方で、AbbottとAbbvieのように分割して上手くいっているケースもある。

今回このテーマを取り上げた理由は、2020年経産省が公表した「事業再編実務指針」において、国が民間企業の経営にここまで踏み込むのかと、個人的にはかなりサプライズを受けたからである。背景としては、海外企業に比べ、日本企業の利益率は低く、非効率な事業運営となっていて、グローバル競争で勝てないという危機感のもと、国も一歩踏み込んだ、といった感じ。加えて、海外投資家に魅力的な投資対象になってもらい、資金を日本に呼び込む目的もある。最近は、ある意味、政府公認で海外のアクティビストが日本で活躍しており、日本企業も対応せざるを得ない状況になっている現状もある。

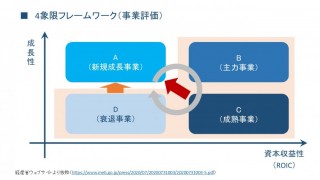

話は戻り、「事業再編実務指針」では、事業経営のあり方として、抱える各事業を4象限フレームワークを使って、事業評価し、最適な事業ポートフォリオを検討するように提案している。また、評価基準として、単なる利益額ではなく、投資家を意識した、資本収益性(ROIC)を導入し、資本コストや競合他社と比較することの重要性も強調。成長性に関して、自社が当該事業の「ベストオーナー」であるかどうかという視点を用い、仮に”No”であれば、早期の事業譲渡を推奨。衰退事業「D」ではなく、成熟事業「C」の段階から考えるように提案。

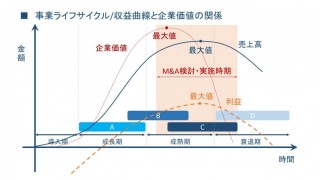

また、事業ライフサイクルとその収益曲線、事業価値の関係を図に示した。導入期・成長期・成熟期・衰退期は業界全体のフェーズであり、A~Dの各事業ステージとは若干異なり早めに訪れている(あくまでも経験に基づく一般的なイメージ)。また、製品・サービス等により、導入期・成長期・成熟期・衰退期の長さは千差万別。

ここで言いたいことは、企業価値の最大値は、事業の収益最大値よりも先に来ること。DCFをイメージしてもらうと、計画期間5年間で算定した企業価値の約70%は、継続価値(Terminal Value)、つまり6年目以降の価値となる。従って、「今後5年間成長するかどうか」よりも「6年目以降、安定的に成長できる事業と見なされるかどうか」に、継続価値はかかっていると言っても過言ではない。

従って、売却時点において、6年目以降の成長が衰退していくのが見えている事業は、良い評価で売却できることはまずなく、最悪のケースは売り手が持参金を付けて、誰かに引き取ってもらう、くらいの状況に急激に陥る。上記、企業価値の放物線が最大値より、急落しているのはその理由です。

例えば、自動車向けにエンジン部品や排気部品を扱っている部品メーカーはどうでしょう?各国政府が、35年などにEV車への切替方針を公表しており、丁度衰退期に入っていると言っても良いですよね。となると、事業売却は、これからかなり難しくなります。ベストなタイミングはどこだったでしょうか。主力事業が成熟期を迎えたかどうかのタイミングとなりますが、この判断は難しいですね。先ほどのエンジン部品や排気部品であれば、いつ頃だったでしょう。恐らく2012~18年あたりでしょうか。将来どこかでEVへの切替が起きることを想定しながらも、利益を謳歌していた時代に「主力事業」「成熟事業」を売却できるかどうか。

実際に、早くても成熟期の後半、売上高が最高到達点を迎えた後くらいから「ベストオーナー」論を考えるケースが多いと思います。定性的な分析で売却に舵を切ることはできないため、恐らく目標ROICや利益率を中期計画に織り込み、その基準を超えるかどうか、という判断で事業の方向性を1年以上かけて吟味し、売却方針を決定するというのが一般的な気もするので、そうなると企業価値の最大値で売却することはなかなか難しい面があると考えています。

そもそもノンコアということであれば、数値基準での比較以前に売却は可能だと思いますが、コア事業であればあるほど、難しさは高まると思います。

いずれにせよ、ようやく国内事業会社の中で、ROICやベストオーナー論が議論される状況になってきたので、これからタイミングの議論もより重要視されると思います。投資銀行もこれまで以上にカーブアウト提案を行っていると思いますし、事業会社にとっても外部の評価はもしろウェルカムだと思います。M&Aにおいては、ますますカーブアウト案件が増えるものと思います。

※M&Aを検討中の方、是非アドバイスさせてください >> まずは新規会員登録へ(無料です!)

みんなからのコメント