M&Aとリースバイバック

今日は少し違った視点でM&Aを見てみたい。

少し前の2019年、アドバンテッジ・パートナーズ(AP)が、業界第三位のリース会社である東京センチュリーと戦略的提携を行い、2020年に東京センチュリーに発行済み株式数の14.9%を割り当てた。

その後、2020年にキューサイをユーグレナ、AP及び東京センチュリーにより共同買収することを発表、2021年には昭和電工マテリアルズの蓄電デバイス・システム事業のAP及び東京センチュリーによる共同買収を立て続けに発表し、興味が湧いた。

ただ、東京センチュリーとしての戦略的な狙い/旨味は何か。単にPEファンドの投資家としての純投資という訳ではなく、恐らく投資先企業のリース取引の機会を得ることが大きな狙いと分かりつつも、開示情報だけでは分からない部分が多く、それほど大きな旨味があるのか、未だに理解できていない。

しかし、最近これかなと思うスキームをふと思いついたので、少しここで触れてみたい。売り手からすると事業価値に表れない潜在的な資産価値の顕在化という観点で、財務的アプローチでは、リースバイバックを行うことを思いつく。但し、同時にその事業の売却も検討している場合、例えばメイン工場の土地を第三者に売却することで、M&Aの売却確度が下がる(興味を示す買い手の選択肢が狭まる)懸念が生じる。

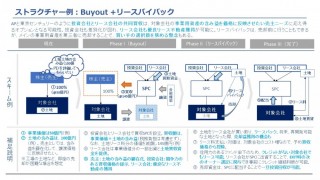

一方で、買い手として、PE Fundが、リース会社と組むことでそのようなニーズに応えられるかもしれない。少し嚙み砕いて説明したい。参考までに、スキーム図イメージは以下の通り。

①想定シチュエーション

対象事業は、歴史があるが、斜陽産業で成長性・利益率ともグループ内では物足りない。ただし、自社保有の本社の土地建物や工場を有している。かなり昔に取得し、長年利用してきた本社ビルや工場は、昔は郊外の工業団地だったが、気づくと電車で都市まで意外に近く、住宅やマンション、商業施設も建設され、見渡すと住宅街になっている場所もある。

特に最近では、アマゾンや楽天に代表されるようにECショッピングが大きく躍進し、郊外への物流倉庫やデータセンター建設用のまとまった大きさの土地需要が増加していることもあり、不動産鑑定を行うと数年間で土地価格が急騰している場合もある。物流不動産市場に関する参考となるレポート(2021年の物流不動産マーケットの振り返りと今後の見通し)はこちら。

このような事業を売却する場合、事業価値(事業から生み出されるCFCの総和)よりも不動産価格の方が高い場合もある。ただし、DCFを理解している人であれば、お分かりのとおり、事業用不動産(事業のために使用される土地/建物)は、それ自体の時価を算定する訳ではないので、事業価値でValuationは決まってしまう。

②不動産価値をValuationに反映する方法は?

オーソドックスなValuation的考えであれば、非事業用資産にすれば良い。つまり、上物である本社や工場をどこかに移動して、底地の土地を売却する。売却しなくても更地にして、事業に関係のない資産(遊休不動産)という位置づけにする。

ただし、工場の場合、生産機能を他に移すには、数年かかる場合があり、M&Aに合わせて事業内のサプライチェーンを変えることは、ほぼ不可能な場合が多い。その際、使える手法としては、リースバイバックがある。実は、前述の物流不動産レポートに記載のとおり、物流不動産に参入する業者が年々増加し、上物が工場だったとしても信用力があれば、長期にわたって工場の土地をリースバイバックできるリース会社も多い。例えば、工場移転に5年~10年かかる場合も、その間リースとして提供してもらえる。

従って、例えば、事業価値が50億円で、土地の価格が今算定すると100億円だった場合の対象事業を考える。そのまま売却すると、50億円となり、土地の時価が顕在化することはない。ただし、リースバイバックをすると、事業価値はそのままで、リース料分は減額となるので、(例)45億円+100億円の売却資金を獲得できる。

その場合、気になることは2点。1つ目は、工場の土地を第三者に売却することで、売却の際、買い手の選択肢が狭まるリスク。買い手が事業会社の場合、メイン工場の土地を第三者が保有することになり、何かあった際のリスクを考えると買収できないと考える懸念があり、買い手が少なくなる恐れがある。

2つ目は、あくまでも株主(売主)が親会社の場合、親会社クレジットでしかリースができない場合。売却した場合も、あくまでも親会社にリースすることになり、サブリースという形で親会社から対象会社にリースすることになる。つまり、売却後も対象会社と取引が残ってしまう(株主が個人だと、そもそも売却前提では、対象会社の信用力次第となり、リース審査が通らないリスクも)。

従って、売り手にとってベストなのは、売却時に土地の含み益も譲渡価格に乗せること。そこで、投資会社によるBuyout+リースバイバックはあり得るかと思った次第。また前提として、5~10年後にメイン工場を他のコストの安い地域や海外に移すことを前提とする。

③投資会社・リース会社にとってのメリットは?

売主としては、事業価格に加え、土地の含み益分を譲渡価格として上乗せできるということだが、投資会社にとっては競争力のある買収価格を提示することができる。また、リースバイバックの売却で得た資金を一旦回収できるメリットも大きい。

リース会社にとっては、過熱化する優良不動産のリース機会の獲得。実績のある投資会社と組むことで、審査リスクも軽減でき、またSPCに出資をすることで、対象会社の経営にも参画することで、投資会社EXITの際、次の株主の選定にも関わることができる。

なお、工場の移転は相当な時間とコストがかかるので、これを投資期間内に投資会社傘下で行うか、という別の議論も生じる。コスト安く移転ができればいいが、そのあたりは見極めが必要となる。

※M&Aを検討中の方、是非アドバイスさせてください >> まずは新規会員登録へ(無料です!)

みんなからのコメント