会社売却 | やり方次第で違ってくる?

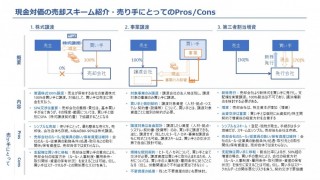

会社を売却するとは言え、やり方によって、売却後に影響が変わってくる。買い手やアドバイザーの言われるがまま会社を売却した後、こんなはずじゃなかったとならないように、基本的な売却のやり方は、抑えておくのが良い。ここでは、現金対価の会社売却に絞ってスキームを3パターン(株式譲渡・事業譲渡・第三者割当増資)を紹介したい。

1. 基本的な会社売却の方法

まず、会社の売却方法は、大きく分けて2つある。株式譲渡と事業譲渡。大きな譲渡をする対象物の違いは、譲渡の対象が株式か事業か。結果的に、会社が売主の手元に残るかどうか、と売り手が現金を直接獲得できるかどうかとなる。

株式譲渡: 株式を譲渡する ⇒ 結果、売却会社は売主の手元に残らず、買い手に譲渡される。その譲渡対価として、売主は、現金を買い手より受け取る。

事業譲渡: 事業を譲渡する ⇒ 結果、会社は売主の手元に残り、譲渡対象となる事業のみ買い手に譲渡される。その譲渡対価のとして、会社が、現金を買い手より受け取る。

また、持分の大きな変化が可能なスキームとして、第三者割当増資もある。このスキームだけでは、売主が買い手に売却会社の100%を取得させるすことができない。何故なら、どれほど多くの株式を買い手に発行しても売主に株式が残るから。第三者割当増資は、会社の資金調達手段でもあり、直接的には会社売却の方法とは言えない。但し、割り当てる株式が50%超となると、実質的に買い手に支配権を「譲る」ことになるので、ここでは会社売却の一つと捉える。

第三者割当増資: 会社が発行する新株式を買い手に割当る ⇒ 結果、買い手は発行会社の新株主となり、売り手と共に会社を保有することになる。買い手の保有割合が50%超になる場合、実質的に会社を買い手に譲渡するのと同じ結果となる。会社は売主の手元にも保有割合だけ残り、その割当対価のとして、会社が、現金を買い手より受け取る。

それぞれのスキーム別説明、Pros/Consは以下の通り。

2. 株式譲渡について

最もシンプルな会社売却の方法。具体的には、現在の株主・オーナー(個人を想定)が保有している売却会社の株式を買い手に直接売却する。

(1)売り手にとってのメリット

①手続きが簡素、シンプル

②売却後の義務・責任は負わない(契約交渉次第)

③売却会社自体は、存続・変わらない

④売却対価として、現金の獲得

メリットが大きいため、M&Aの80%は株式譲渡で行われると言われる。各項目それぞれ説明します。

①手続きが簡素、シンプル

これに尽きると言っても過言ではなく、株式を渡すだけ。株式には、会社の経営権も紐づいており、100%を買い手に譲渡すれば、会社自体を買い手に譲渡できる。なお、一部議決権を売り手が残す場合は、様々なシナリオがあるので、要注意。手続きは、未上場企業であれば、譲渡制限が付されているので、①取締役会で決議、②株主名簿を書換、③②と同時に売却資金を受領、という流れになる。詳細な手続きがあるので、専門家や弁護士と具体的には行うことを勧める。

②売却後の義務・責任は負わない(契約交渉次第)

買収によって、買い手側に権利・義務は全て承継されることになるため、売却後に関しての法令違反や不正については、発覚してもそれは買収者側が基本的に負うことになる。

従って、前オーナー・役員の故意や過失により、売却後に売却会社が損失を被るリスクも想定し、株式譲渡契約書(SPA)では、「表明・保証」「補償」といった条項で、売却後の売り手や役員へ責任が追及できるように、買い手としては交渉することになる。

例えば、売却前に支払った税務コストが過少申告であったことが売却後に判明した場合、追徴課税や加算税、延滞税などの支払いに関する取り扱いを予めSPAで規定するなどである。税務リスクについては、過去5年間に遡ることができるため、売却前の5年間に関する税務リスクの取り扱いをSPAで交渉することとなる。それら、各会社のリスクについて、1つずつ規定することになるため、SPA交渉は非常に重要となる。

③売却会社自体は、存続・変わらない

株式を売却しても、その時点では売却会社の株主が変わっただけで、社名も会社内ルール・人事制度・資産等は何も変わらない。但し、買い手会社との合併による売却会社の消滅、社名や人事制度の変更、資産の移動・除却などは、買い手の意向で、自由にできる状態とはなる。

④売却対価として、現金の獲得

オーナー個人が、株式を譲渡することで、直接多額の現金を獲得できる、稀なケース。10億円以上の現金をたった一度の取引で獲得することも毎年あるので、セミリタイヤや新たな事業の立ち上げを考える創業オーナーにとって、非常に魅力的な手段となる。

但し、売却会社に所属する従業員とは、基本的にお別れになるので、単に金額の多寡ではなく、信頼できる買い手に後を任せるためにも慎重に買い手を選ばれるケースの方が多い。

(2)売り手にとってのデメリット

①支配権が完全移転

株式の譲渡=会社の経営権を買い手に移転することになり、後戻りは基本的に効かなくなる。売却後に買い手の方針が急変し、売却会社の従業員・取引先に悪影響が出るリスクもある。直接売主に被害が来ることは、SPAで確りとプロテクトすれば、大丈夫だが、人間関係やレピュテーションを含め、精神的なダメージもあり得るので、買い手選定は慎重に行うことを勧める。

②競業避止義務

売却後に、売却会社と類似する事業を開始することを当面(3~7年間程度)禁止することを求められるケースがあるが、売主の売却後のスタンス次第であり、あまり実害はない。近しい事業を行う予定がある場合、売却交渉時に買い手に相談することを勧める。

③リテンション期間

キーパーソンである創業者オーナーが、売却直後に退任すると、売却会社の事業にマイナスの影響が生じることも有り得る為、多くのケースでは、買い手より一定期間、売却会社への関与依頼を受ける。多くのケースでは、引継ぎ期間として、半年~1年間の会社との顧問契約を依頼されるケースもあるが、売却後の元オーナーの位置づけは、微妙であり、如実に会社内での影響度が下がるため、売却後のポジション・組織上の位置づけなど、確りと売却交渉時に明確にしておくことを勧める。

3. 事業譲渡について

譲渡会社の中で、対象となる事業のみを買い手に譲渡する方法。具体的には、売却会社の中で、譲渡対象となる資産(ヒトモノカネ)を特定し、それを買い手に譲渡する。イメージとして、譲渡会社の中で、ヒト・モノ・カネのカテゴリーで譲渡する対象に切り取り線を引くイメージ。なお、譲渡対象事業は、買い手会社に取り込まれるケースが多く、譲渡後、すぐに買い手会社のルールに従うことになる。また、対価となる現金は、株主ではなく、譲渡会社に入るため、その点も株式譲渡と比較して、留意が必要。

(1)売り手にとってのメリット

①譲渡対象の自由な設計

譲渡したい資産だけ選んで譲渡できるのがメリット。但し、買い手あっての取引なので、都合よく行かないが、関係のない不動産や別事業がある場合、対象事業だけ切り出せるのは、メリット。

②損金の相殺

残る事業や他の資産で、税務上の損金が生じる場合、資産譲渡の益金と相殺でき、税務コストを下げることができる可能性もある。

(2)売り手にとってのデメリット

①煩雑な個別契約

煩雑な手続きが発生する。主に買い手になるが、会社分割とは違い、労働条件や取引契約書の承継ができないため、事業譲渡の際には、対象従業員との同意が必要となったり、取引先とも契約書の再締結が必要になったりと、売り手も対応が必要となり、煩雑な手続きが発生する。

②現金は会社に支払い

事業譲渡の対価となる現金は、売却会社の株主ではなく、売却会社に支払われる。従って、オーナーがExitする場合、更に会社を清算して引き出すか、売却会社から配当で支払う必要が生じ、別途オーナーには税金もかかることになる。また、事業譲渡益が生じると、売却会社の所得扱いとなり、法人税の対象となる。

③不要資産の処理

仮に譲渡対象から外れた不要資産が発生した場合、個別に処理等を行う必要がある。

4. 第三者割当増資について

会社が新たに新株式を買い手に発行することで、買い手が会社(発行会社)の株主になる手続き。発行会社は増資することになり、資本金・資本剰余金が増加することになる。なお、増資になるため、買い手の出資金は発行会社に支払われるため、売主が買い手から現金を受領することはない。

創業者オーナーの保有株数は変わらないが、新株発行により、分母となる発行済株式総数が増えるため、結果的に希薄化が生じ、発行会社の出資比率が低下することになる。

手続きとしては、①発行会社の取締役会・株主総会決議(譲渡制限会社を想定)にて第三者割当増資を決議、②払込日に買い手が対価となる現金を発行会社に支払い、代わりに新株式を買い手が引き受ける、③株主名簿に買い手を株主として登録、④登記を行って終了。なお、発行総額が1億円を超えると、金商法の規定により財務局に有価証券通知書を提出したり、手続きが増えるので、専門家や弁護士と相談しながら進めること推奨する。

(1)売り手にとってのメリット

①資金ニーズのある会社には有効

株式の発行により、資金調達ができるため、資金ニーズのある会社には魅力的なスキーム。

②スキームはシンプル

登記や登録免許税は発生するが、手続きは煩雑ではなく、シンプルな取引。

③発行会社のルール/従業員の扱い/保有資産は維持

発行会社自体は存続し、第三者割当増資事態では変わらない。但し、割当比率次第では(特に50%超の発行の場合)、支配権を買い手に譲ることになる。デメリットを参照。

(2)売り手にとってのデメリット

①買い手の新株主登場

出資比率にもよるが、買い手が議決権の50%超の株式を引き受ける場合、実質的な会社の支配権は買い手に移行することになる。従って、会社の経営方針(ルール・人事制度・雇用条件・取引関係・保有資産の取り扱い等)を強引に変えることは可能。買い手にとっては、出資した資金が、会社の企業価値向上に繋がるかが重要なポイントであるため、売り手としては増資後に買い手の意向を十分に配慮する必要が生じる。

みんなからのコメント