M&Aは経営戦略の縮図!?

1. 経営戦略について

経営戦略と言われると、「企業が事業成長や目標達成のために必要な経営の展開方針であったり、その具体的な取り組み」というイメージがある。

必要なリソース(人・物・金)を使って、事業の方向性を設定し、時間をかけて施策を実行して、結果として目標を達成する自力成長=オーガニックな成長(Organic Growth)が一般的。

また、もう一つ、事業成長のために、既にそれら目標の先を進んでいる他の会社を買収し、即座に手に入れることで、目標を達成するM&Aでの成長を、インオーガニックな成長(非連続な成長 = Non-Organic / M&A Growth)と言い、金で時間を買うともいう。

どちらが良いか、という議論も常にあるが、個人的には、経営戦略として事業成長・目標達成のためには、どちらの選択も間違っていない、と考える。

むしろ、その2つは、経営戦略の取り得る手段であって、結局、良し悪しは時間価値を含め、どちらが安いか、という観点で判断できると考える。但し、これは、戦略実行前の検討時点での判断基準であり、結果いずれの手段でも結果の成否は、ケースバイケースであり、結果論となる。価値の考え方は、前回の「M&Aにおける買収価格の考え方」を参照頂きたい。

分かり易い例でいうと、ソフトバンクと楽天のモバイル(携帯)事業。ご存じの通り、モバイル事業参入にあたり、両者で採用した手段が異なる。

① ソフトバンク → 日本テレコムの買収

② 楽天 → オーガニック成長(1から事業投資を行い、オーガニックに成長)

ということで、本題に振り返ると、M&Aは、経営戦略の一つとは言え、案件金額が大きいほど/事業規模が大きいほど、重要な経営戦略と言える。従って、「企業のM&A実績」や「M&A戦略」を見ることで、「経営戦略」や「企業の目指す方向性」が分かるという意味から、「経営戦略の縮図」と言っても過言ではない。また、企業の経営戦略を理解する・考える、他社の企業分析を行う上で、過去のM&A実績やM&A方針を確認することは非常に重要となる。

2. 経営戦略におけるM&Aの位置づけ

上場会社の中期経営計画を見ると、経営戦略の手段として、M&Aを掲げている会社も多く、常にオーガニック成長(設備投資や新規事業の立ち上げなど)かM&Aかという手段を考えながら経営戦略を考えていることが多くなっている。

今回は事例を踏まえながら、経営戦略としてのM&Aについて、焦点を当てる。

(以下、各社のウェブサイトやIR資料からの抜粋)

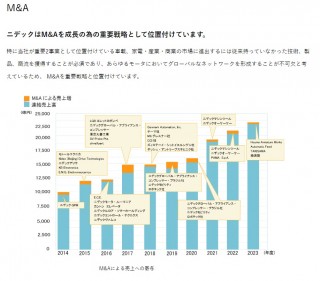

①NIDEC(旧 日本電産)

これまでM&Aを国内外で60社以上手掛けており、グローバルネットワークの形成や新規市場への進出にあたり、今後もM&Aを重要戦略と位置付けている。過去のM&A実績を通して、会社の目指す経営方針を理解することができる。(e.g. 海外市場はどこを狙っているか、展開する領域はどこか、どのような技術・製品展開をしたいかなど)

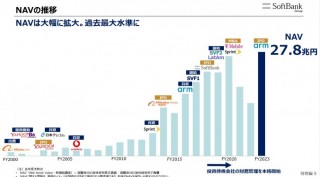

②ソフトバンク

M&A・事業投資の卓越者であり、携帯事業を始め、これまでM&Aを事業成長の柱に成長。経営戦略=M&Aと言っても言い過ぎではない、成長の軌跡。2016年以降は、事業会社というより投資会社として、M&Aを事業そのものに据えて、事業を展開。

③リクルート

数多くの起業家を輩出し、社内でも新規事業を数多く創出し、大企業となった今もEntrepreneurの集まりのような企業イメージで成長してきた印象。2010年以降、特に海外展開においては、戦略に合致するターゲットであれば、M&Aを積極的に活用して事業拡大を図ってきた。

代表的な大手企業のM&Aによる成長の軌跡であるが、これらを見ると、地域×事業領域でマトリックスの中で、どこをM&Aで攻めたのかか/オーガニック成長で攻めたのか、M&Aを通して、成長過程が分かる。

また、最近は買収だけでなく、事業ポートフォリオマネジメントという観点から、ROICやROEといった投資効率の指標をKPIとして定め、事業成長・企業価値の向上を目指す上場企業が増えてきた。

背景にあるのは、2020年7月に、経産省が公表した「事業再編実務指針 ~事業ポートフォリオと組織の変革に向けて~ (事業再編ガイドライン)」でも指摘されているように、買収ばかりで規模を大きくしても、投資効率が悪ければ(低収益の事業を抱えたままだと)、結局投資家から評価されず、企業価値の向上に繋がらない。

事業を買収するなら、同時にノンコア(投資効率の悪い)事業を売却して、企業全体の収益率を高める経営管理(事業ポートフォリオマネジメント)がこれまで以上に重要視されている。

従って、経営戦略としてのM&Aというと、買収ばかり意識されがちだが、今後は、事業売却も更に注目され、事業売却がタブーではなくなっているという風潮が強くなっている。

一例として、以下挙げたい。

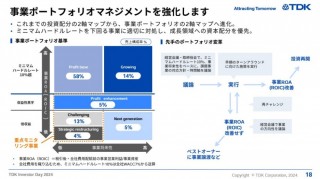

①TDK

事業別ROAやROICといった「投資効率」と「事業の将来性」を基準に、4つのマトリックスを作り、左下の象限(低収益・低成長)の事業はリストラ対象(=売却対象)という位置づけにおいている。

なお、経産省のガイドラインでは、左上の象限(高収益・低成長)というお金の成る木であっても、今後左下に向かうのであれば、早期売却を検討すべきという示唆がなされていることは、コメントしておきたい。

いずれにせよ、M&A(買収・売却の両方)を見ながら、企業の経営戦略を見ると、一段と方向性がクリアになることをここで示しておきたい。

みんなからのコメント

DwayneDok

WEB SITE興味深い! 旅人向けポータル、自分らしくくださいね。いつもありがとう! <a href=https://iqvel.com/ja/country/%E3%83%8B%E3%83%A5%E3%83%BC%E3%82%B8%E3%83%BC%E3%83%A9%E3%83%B3%E3%83%89>星空</a> 心を掴まれる 一人旅の実践経験シェア嬉しい — 自信になる。

DwayneDok

WEB SITE素晴らしい! 旅行プロジェクト、このままでくださいね。心から感謝! <a href=https://iqvel.com/ja/a/%E3%82%A2%E3%83%A1%E3%83%AA%E3%82%AB%E5%90%88%E8%A1%86%E5%9B%BD/%E3%82%AF%E3%83%AC%E3%82%A4%E3%82%B8%E3%83%BC%E3%83%BB%E3%83%9B%E3%83%BC%E3%82%B9%E8%A8%98%E5%BF%B5%E7%A2%91>花崗岩の顔</a> ローカル連絡先案内神 — 日数節約。