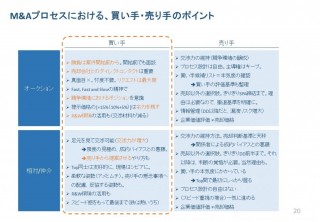

買い手のためのM&A成功のポイント①

日本企業の買収案件のうち、成功事例はたったの20~30%と言われる。アドバイザー経験からも、買い手側がM&A案件を成功できたか否か、いくつかヒントや共通点があったので、今回はそれらを少し紹介したい。

M&A成功とっても、2種類ある。①買収までの成功(オークションで勝ち抜く)、②買収後の成功(PMIを含めた企業統合・シナジーの実現)。2つが揃わないとM&A成功とは言えない。まずは、①から。

①買収までの成功(オークションを勝ち抜く)

人気があるM&A案件は、多くの場合、オークションで売却される。買い手が①を手っ取り早く成功するには、オークションになる前に相対取引で買収してしまう事。オークションの方が売り手有利なM&Aプロセス(ブログ参照)なので、オークション以上の条件であれば、売り手も相対に応じることもある(買収価格を提示の上、独占交渉権を買うイメージ)。但し、最近売り手が上場企業であれば、株主への説明責任もあって、日本でもオークションプロセスで売却するのが当たり前になっている。ここでは、相対取引ではなく、オークションの際に、勝ち抜くためのポイントをいくつか紹介したい。

(1)社内コンセンサス作り

この認識は非常に大事。何度かオークションに敗れて分かることでもあるが、オークションは時間との戦い。限られた時間の中で金額的にも会社にとって大きな決断になるケースが多く、ボトムアップ式の日本企業の意思決定では、時間がかかり過ぎて馴染まない(そのような状況に追い込み、買い手に買収競争を意識させて交渉を有利に運ぶのが売り手の狙いだが)。

具体的には、案件が紹介され、NDA締結とともに、プロセスが開始され、1か月後に1st Bidの提出を求められる。下準備のない日本企業は、通常まともなBidが出せない。社内コンセンサスが中途半端なままで、とりあえず1st Bidだけ出すということになるが、そこで落選するか、2nd Bidで行き詰まるかというケースが多い。従って、社内調整ではなく、対象会社の調査・分析に時間を効率的に使い、プロセスをうまく運ぶには、プロセス開始前より社内コンセンサスの構築といった『助走』が非常重要となる。

『助走』するには、どうすべきか?ターゲット企業を事前に調査・分析し、売却案件として出てきた場合、前向きに検討するか否か、社内の本気度を含め、すぐに判断できる体制を作っておくのが良い。具体的には、Go or No goは、実際に案件が出てきたときにするとして、初期的な動作方法だけでも社内のキーパーソンに事前に確認し、コンセンサスを取っておくのが良い。

オーナー系企業であれば、鶴の一声で問題ないが、そうでない場合やオーナー系でも組織が大きい場合、社内コンセンサス作りのために、事業部門/管理部門などのキーパーソンを巻き込んでおく必要はある。

もっと言うと、社内コンセンサスを疎かにして買収してしまった案件は、失敗する確率が高い(理由は後述)ということになる。

(2)情報発信の重要性

社内コンセンサス作りが終わっても、不十分。売り手は、売却する際、買い手候補の一覧を独自に考えるが、そもそもそのリストに自社の名前が載らないとオークションに呼ばれない。最近では、情報管理の観点から、売り手はリミテッドオークション(以前のブログを参考)を採用するケースが多く、知らない間に買収したい会社が他社に売却されていた、ということも多分にある。偶然オークションに招かれれば、結果オーライだが、確実に招待されるためにはどうするか?

事前に売り手に届くような情報発信をしておくことが重要となる。通常、経営企画部門や管理部門にM&A担当を設け、具体的なターゲットに関する情報収集をすることが第一歩。取引先・関係者・競合先など、身近な企業から始め、サプライチェーン・事業戦略・成長戦略など、様々な観点から理想的なターゲットを選定し、情報を集める。自社のM&A意向はセンシティブな情報なので、信頼ある先しか言えない。従って、顧問税理士・取引先金融機関など、M&Aが分かる身近な関係者に相談することになる。

結論から言うと、それで充分。今は、そういった身近な関係者の後ろ(提携先)に必ず誰かしらのM&A専門家がいるので、あとはそういった専門家への情報共有に自社が同意するか否か(必ず事前同意する形にしておく)。身近な関係者は、紹介によってM&A専門家が案件を成立させた場合、キックバックを受ける仕組みになっている。情報の拡散は早いので、情報管理に慎重になるなら信頼できる人、2-3人だけでまずは様子を見るのが良い。

なお、上場企業では最近公表する中期計画の中で、M&A戦略や予算を敢えて入れて、外からM&A提案を呼び込むようにしているケースが増えている。「公表する」ということは、既に社内コンセンサスが取れているという事ではある。

(3)買収ターゲットリストの作成

情報発信後、M&A専門家(特に仲介会社)からは様々な案件の紹介が来る。ここで気を付けるべきは、M&A専門家は不動産会社と同じく、今 or 近い将来買収できる案件ばかり紹介してくる。彼らのインセンティブは、目先の予算達成のために、如何に早く案件を成立させるか。

従って、自社の買収興味とかけ離れた案件も、「投げればあたるかも」という感覚で平気で紹介してくる。自社の意向を伝えても、その意向を100%汲んだ企業を探し出し、紹介することはまずない。

もう一つ気を付けることは、色々な案件を見るうちに、自社が思う買収対象会社の数は極めて少ないことに気づき、M&Aが手段ではなく目的になること。具体的には、中期計画に掲げた結果、日々トップからM&Aのプレッシャーを受けるだけでなく、M&A専門家からも「とりあえず、買収した後に価値が高められるか考えましょう。今しか買収チャンスはありませんから」という甘い言葉で勧められ、その言葉に乗ってしまうこと。

色々な企業を調べても、買収可能性がないと調査の無駄となる、というのは、事実。但し、M&Aを実現するために興味半分の会社を買う必要はない。重要なのは、最初に立ち戻り、まずは買収可能性を横に置いて、魅力的な企業・自社の価値を高めることができる企業はどのような企業か。ロングリストを自社で作成し、情報収集する中で定期的に買収可能性をアップデートして、ショートリスト化し、常にアンテナを張っておくことが重要。ひょんなことから、突如売却されることもある。

(4)ターゲットへの事前アプローチ

マストBuyのターゲットであり、売却可能性が高まっている企業があれば、オークション前にコンタクトすることをお勧めする。アドバイザーの中には、買い手からアプローチを受けると、売り手のValuation期待値が上がるので、控えた方が良いという意見もあるが、私の経験から事前アプローチすることで買収価格が上がるということはまずない。3つポイントがある。

ポイント①:売り手/対象企業に認識してもらう。

まず、自社を売り手・対象会社に知ってもらう。自社で既にコンタクトがある場合、直接コンタクトしても良い。投資銀行等の紹介であれば、それ経由でも良い。売り手が投資会社であれば、面談目的は明確になる。重要なのは、売り手/対象会社とM&Aという明確なアジェンダを前提に直接面談機会を設けること。面談では、「買収意向」「自社の紹介」「コラボレーション(シナジー)アイデア」を伝えるだけで良い。

ここで重要なのは、まず面談相手として、売り手だけでなく対象会社経営トップにも出席してもらうこと。次に重要なのは、彼らに自社に買収されると具体的に何のメリットがあるか、シナジーがあるか、考えてもらうこと。実際、自社の名前を聞いたことがあっても、具体的に同じグループ傘下となって、事業運営をしていくということは考えていない。企業文化や事業上の相性・親和性などがあれば、強い印象として残る。

自社と一緒になることも良い戦略的な選択肢と思ってもらえれば、最初の認識としては合格となる。

ポイント②:対象会社経営陣とのホットライン

オークションが始まると、対象企業への案件に関連したコンタクトが禁止になるので、全く身動きできないまま、レールに乗せられ、アピールできるチャンスがなくなる。オークション前にオフ・プロセス・コンタクトをつくっておくことを勧める。「公式」にはコンタクト禁止なので、やり過ぎはダメだが、売り手は高い価格で良い買い手に譲渡するのが目的なので、デメリットがない限り、見て見ぬふりをする。プロセスを進めながらも、対象会社経営陣と別途会話ができる状態になるとベスト。売り手との関係、経営陣の意向など、内側の情報入手ができる。

ポイント③:価格以外の加点を抑える

もう1つ重要なことは、買い手を決める際、売り手は必ずしも価格だけで判断していない、ということ。安すぎるのはダメだが、私の経験則では、最高値の-5%までなら、対象企業の意向を汲む可能性がある。売り手は、価格重視とは言え、レピュテーションリスクを非常に気にするので、対象会社経営陣の意見を完全に無視することは避ける。従って、経営陣の意向、買い手に求めるポイントなど、それらを踏まえたBid提案にして、Bid価格はスレスレのところを狙うのが、ベストなやり方。例えば、日本企業のクロスボーダー案件の場合、対象会社経営陣を基本的に残すという戦略を取るが、これは対象企業/売り手にとっては、一般的に加点になるポイント。これらのことを案件ごとにしっかり把握することが重要。

①②でお分かりの通り、プロセス開始前から既にゲームは始まっている。

(5)最後に、いくつかのTips

①真面目×

オークションは、プロセスレターに色々と注意書きがあり、買い手としてはやりたいことができない状態と受け取れるが、真面目に受け取ることは避けた方が良い。オフプロセスでの対象企業トップとのやり取りなど、他の競合は色々とやっている。やり過ぎはダメだが、真面目過ぎるのも損をするケースがある。

②リクエストは、120%で。

オークションは売り手設計であり、買い手は受け身になりがちだが、一方で自由設計でもあるので、売り手がOkすれば、プロセスレターに記載がないことも、できることがある。

売り手・対象企業にとって良い事であれば、積極的に提案・リクエストすることを勧める。例えば、1次入札前の対象企業トップとの面談やサイトビジットなど、買い手としてやりたいことがあれば、理由とともに相手にリクエストすることは自由なので、実施した方が良い。

以上です。②買収後の成功は、また次回ご紹介します。

※M&Aターゲットのソーシング・案件化についても、ご相談下さい >> こちら(無料です!)

※M&Aを検討中の方、是非アドバイスさせてください >> まずは新規会員登録へ(無料です!)

みんなからのコメント