M&AとIPOについて

未上場株主のExit策として、M&AとIPOが考えられる。

少し前の日本では、ベンチャー企業のExitとしては、IPOが多かったが、最近ではM&AでExitするベンチャー企業の創業者も多い。私のクライアントでも、若い創業者の方がExitとしてM&Aを考えており、売却資金を元手に第2の事業を始めたいとおっしゃっていた。

ここでは、オーナー創業者が経営権を保有するベンチャー企業を例にM&AとIPOの違いをポイントを絞って触れたい。まずは、それぞれの定義から。

①IPO(Initial Public Offering)

直訳すると最初の公募売出し*。株式市場に上場して、不特定多数の株主に株を一部売却すること。上場後は、日々投資家や株主で取引が行われ、株価が付くことになる。経営者の方は「日々の成績表」ともいう。

②M&A(Merger & Aquisition)

直訳すると合併と買収。違和感があるかもしれないが、米国での買収スキームは、合併と買収しかないため、この呼び名になっている。合併は、2つ以上の会社が1つの会社になること、買収は会社の経営権を取得すること。基本的に、M&Aで会社を買収(売主にとっては売却)することは、100%株式を取得するケースがほとんど。

いくつかの観点で違いを説明したい。

①経営権

結論から言うと、IPOでは経営権が維持でき、M&Aでは経営権を手放すことになる。

IPOの場合: IPOをしても経営陣に変更はない。むしろIPO時に経営陣が変わると投資家は不信感を抱き、誰もそのような株を買いたがらないので、まずない。IPOでは、IPO会社が株式を新たに発行し一般投資家に割り当てる(公募) or IPO会社の既存株主が保有する株式を売却する(売出し)。IPO株を購入する投資家は、今の経営陣の手腕を評価し、今後のIPO企業の成長性に期待している。結果として、株価も上がり、そのキャピタルゲインを享受するのが投資家の狙い。

なお、市場に放出する株式数は、発行済みの半数を出すことはなく、また特定投資家がIPO時にまとまった株式を購入することはない。結果、オーナーの持分は下がるが、広く薄く、多くの投資家に配られるので、突然見知らぬ大株主がIPO時に出現することはない。

具体的には、公募・売出しで、投資家に販売される株式の発行済株式総数に対する割合は、25%~35%。東証が定める上場審査基準における流動株式比率を満たすために必要。また、上場審査基準に株主数(東証プライム:800名以上)を満たすため、引受証券会社が販売先の投資家に広く薄く配分し、凡そ約2,000名以上の新たな株主を作る。従って、IPO時に1人株主が多くの割合を取得することはない。

なお、創業者が>80%保有するベンチャー企業のIPOにおいて、上場後も創業者が50%超を保有するケースも有る。海外ではガバナンス上の観点から、米国のように50%を切るように取引所より求められる国も多い(テクニカルに>50%超保有は可能だが、ボードメンバーの過半数を社外取締役にするなど、ガバナンス規制は日本より厳しい)が、日本ではまだ上場子会社が認められている。

*公募・売出し:公募とは公募増資のことで、会社が不特定かつ多数(50名以上)の投資家に対して新株式を発行し、申込みを勧誘すること。増資行為であり、投資家が新株式を購入した資金は会社の資金調達となる。また、売出しとは、既発行株式を不特定かつ多数(50名以上)の投資家に対して、勧誘し、売却すること。既存株主と投資家との株式譲渡取引にあたるため、投資家が既発行株式を購入した資金は、売却した既存株主に渡る。

M&Aの場合: 基本的に経営権は、売り手から買い手に移る。多くのケースでは、経営権を譲るので、経営陣も買い手から送り込まれ、旧経営陣は退任する。但し、日本では、買収による影響を最小限に抑えるべく、旧経営陣を一定期間残すケースも多い。

②売却価格

結論から言うと、IPO時の売却価格は安く、M&A時の売却価格は高い。(2つの価格の同時比較は難しいため、あくまでも2つの手法の理論的な相対比較に基づく。)

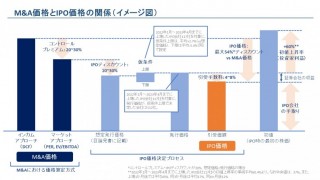

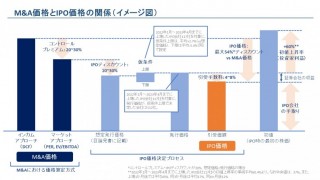

IPOの場合: M&Aに比べ、安い。M&A価格対比では、以下のスライドの通り、理論的に最大54%もディスカウントされる(半値です)。従って、単純に経済的価値だけ見ると、IPOを選択するのは不利となる。恐らく、IPOのメリ・デメを比較した際、メリットが薄れてしまったというのが、冒頭のベンチャー企業のExitとして、M&Aを選択する一因になったのかもしれない。もっと言うと、IPO価格が安いということが知れ渡った結果なのかもしれない(経営権を手放すことへの抵抗が薄れたこともある)。なぜ、こんな安いのかは、以下「M&A価格とIPO価格の関係(イメージ図)」をご覧いただきたい。

M&Aの場合: 「M&A価格とIPO価格の関係(イメージ図)」にも記載の通り、M&Aではインカムアプローチとマーケットアプローチを使う。まず、上場企業の場合、市場株価が付いているので、流動性の多寡やマルチプルにより、対象会社の株価の適正性は分析するものの、とは言えマーケットで値付けされた価格なので、この価格をフェアバリューとして扱う。その上で、インカムアプローチ(DCF法)にて、キャッシュフローに基づく価格を算出する。DCF法で算定される価格は、マーケットにはない情報(3~5年先の予想業績)をもとにした価値も含まれており、「コントロールプレミアム」と呼ばれ、通常マーケットアプローチの20~30%と言われている。M&Aの場合、マーケットアプローチでフェアバリューを見つつ、DCF法で本源的な価値を算出し、シナジーも加味して価格交渉をするケースが多い。一方で、中小企業間では、確りしたDDができなかったり、中期計画への信憑性も怪しいという考えから、年買法(時価純資産+3~5年分の実績営業利益)という簡易な算出をされるケースもある。上場会社にとっては、買収後ののれん評価にも関係するので、DCF法の方がしっくりくるだろう。

なお、「M&A価格とIPO価格の関係(イメージ図)」について、IPO価格が安く設定される要因は、以下の通り。

・コントロールプレミアム: 上述のようにIPO時に株式の売却先は、一般投資家であり、IPO会社の経営権を取得できるような販売はしないため、DCF法対比で20~30%ディスカウントされたマーケットアプローチをベースに算出する。急成長が期待される赤字ベンチャーなどの場合、DCF法で算出するケースもあったが、多くの場合、やはりマルチプル法がベースとなる(赤字の場合、PSRという売上高倍率を使うこともある)。

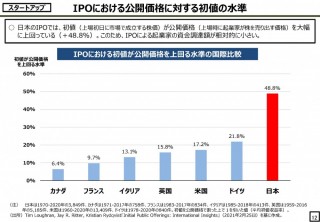

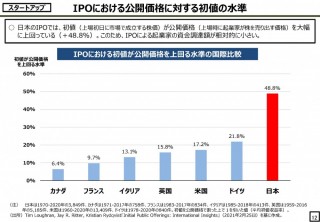

・IPOディスカウント: IPO会社はこれまで株価のトラックレコードがないこと、過去の開示情報も限定的であること等の理由で、マルチプルベースの株価に更に10%~30%のディスカウントを受ける。確かに、トラックレコードがない銘柄が「よーいドン」で上場日から売買が始まるため、株価の変動幅が大きく、落ち着くまで時間がかかるのはその通り。事実、最近の傾向を見ると、2022年1月~2023年4月にIPOした117社を対象に見ると、公募価格vs初値では、平均初値上昇率は60%、中央値で37%。3か月後では、平均初値上昇率は48%、中央値で18%となる。これを見ると、確かに時間とともに上昇率は低下するが、それでも公募価格が安すぎるという、従来からの問題は残るだろう。参考までに、海外のIPO初値との比較は以下の通り(R3年3月内閣官房・経産省の「基礎資料」より抜粋)。

IPO価格決定プロセス: IPOディスカウントの設定が問題か、IPO価格決定プロセス(ブックビルディング方式)の弊害か。個人的には、目論見書に記載する想定価格を低く設定するのは、良いが、仮条件を決めるプロセスがIPO価格を抑える原因になっていると思う。問題は、時間のなさと不透明感。

米国のIPOの場合、上場の半年くらい前から、目論見書がドラフトベースで開示され、徐々に情報が更新されていく。ちなみに想定価格は3か月くらい前に、ちらっと記載される。これだけ時間があれば、メディアでの取り上げも可能で、投資家も分析できる。中には、M&AとのDual Processを行っている銘柄もあり、突然IPO申請を取り下げ、M&Aを発表することもよくある。目論見書の価格が基準となり、買い手が買収価格をオファーすることもよくある。

日本の場合はどうか。目論見書が世に出て、2週間後に仮条件を決める。しかも、投資家からのプレヒア結果(価格評価結果)は、その期間+1時間のマネジメントによるプレゼンのみ。分析時間が限られていること、記載された価格が安くても、それ以上に高く買うインセンティブは投資家にはない(高く提示した投資家がIPO株式を買える訳ではなく、あくまでも参考値を教える程度)ので、想定価格付近に評価が集まるのは、避けられない。また、投資家のプレヒア結果そのものは開示されないし、その評価をどのように評価しているか、不透明感はぬぐえない(私は経験者なので、どのような評価内容か知っていますが。。。)。そのような結果をもとに想定価格を決めることの有効性があるのか。事実、調査した117社中112社は仮条件の上限価格でIPO価格を決めている。ここを突っ込むと脱線するので、更に興味のある方は、こちらへ。

いずれにせよ、IPO価格決定プロセスがIPO価格を抑えている要因の一つであることは、個人的には感じている。

・証券会社の引受手数料: 証券会社が広く薄く、様々な機関投資家・個人投資家に販売する手数料であり、最悪売れ残るリスクも含んでいる手数料。調達規模により、手数料率は変わる。日本のIPOの場合、規模の小さい企業のIPOが多いので、手数料率は高い傾向にある。手数料率の多寡はあるが、上場基準を満たす上で、発行済株式総数の25%~35%を、薄く広く2,000名の新たな株主に販売することは困難なので、手数料は支払って然るべきとは思う。

③取引形態

IPOの場合: M&Aと同様に基本的に株式の売買となる。異なるのは、買い手の数。IPOは不特定多数(n)に対して、株式を売却することになる。従って、取引形態は、対象会社:投資家 = 1:nとなる。M&Aのように、投資家個別にDDを受ける訳にはいかないので、投資家に代わって、引受証券会社や取引所が審査を行い、投資家保護の観点から、開示情報も法令で定められ、上場後も継続開示をIPO企業に課しているという構図。当然、IPO後(販売後)に、IPO企業に問題があれば、引受証券会社や取引所がそのリスクを負うことになる。

M&Aの場合: 株式の売却先は、特定の1社(複数のケースもあるが、稀)。対象会社:買い手 = 1:1。従って、M&Aプロセスは、IPOのようにルールで決まったやり方はない。取引形態も様々。アーンアウトのような、時間差の分割買収と言う方法も、両者が合意すれば、成立する。なお、売却後に対象企業に問題があった場合、SPA(株式譲渡契約)で売り手の責任を問える内容であれば、売り手に損害賠償請求はできるが、DDで発見できず、SPAでもカバーできない場合、買い手がそのリスクを負うことになるので、確り買収監査を行う必要がある。

④社会的地位

IPOの場合: 格段に上がる。上場後、IPO企業の社長によく聞いた話は、

(1)従業員の親御さんから、息子・娘が上場企業の従業員として働いていることを感謝される。

(2)従業員が住宅ローンを組めるようになった。クレジットカードも問題なく作れるようになった。

(3)新卒採用の際、学生の集まる数は、格段に増えた。また、採用もしやすくなった

(4)上場会社の社長として、一目置かれるようになった。メディアにも色々と取り上げられるようになった。

やはり、名声や会社のステータス向上にはかなりメリットがあり、これがかなりIPOの大きなメリットとして認識されている。なお、資金調達がしやすくなったとあるが、エクイティファイナンスや社債発行は、それなりの規模が必要になるので、東証グロース市場などで小規模上場をした場合、しばらくは資本市場を介した資金調達が難しいケースもある。

M&Aの場合: これは買い手の社会的地位に依存する。大手大企業に買収されれば、そこのグループ会社となり、金融機関からの借入れの際、個人保証を要求されることはなくなる。一方で、非上場企業の買収となれば、結局はその非上場企業の信用にひもづくことになる。最近は、非上場企業でもそれなりの規模があれば、個人保証を要求されないケースもあるので、対象会社のオーナーは、売却の際に個人保証解除を要求することは、然程問題にならないことも多くなってきた。

以上。

少し前の日本では、ベンチャー企業のExitとしては、IPOが多かったが、最近ではM&AでExitするベンチャー企業の創業者も多い。私のクライアントでも、若い創業者の方がExitとしてM&Aを考えており、売却資金を元手に第2の事業を始めたいとおっしゃっていた。

ここでは、オーナー創業者が経営権を保有するベンチャー企業を例にM&AとIPOの違いをポイントを絞って触れたい。まずは、それぞれの定義から。

①IPO(Initial Public Offering)

直訳すると最初の公募売出し*。株式市場に上場して、不特定多数の株主に株を一部売却すること。上場後は、日々投資家や株主で取引が行われ、株価が付くことになる。経営者の方は「日々の成績表」ともいう。

②M&A(Merger & Aquisition)

直訳すると合併と買収。違和感があるかもしれないが、米国での買収スキームは、合併と買収しかないため、この呼び名になっている。合併は、2つ以上の会社が1つの会社になること、買収は会社の経営権を取得すること。基本的に、M&Aで会社を買収(売主にとっては売却)することは、100%株式を取得するケースがほとんど。

いくつかの観点で違いを説明したい。

①経営権

結論から言うと、IPOでは経営権が維持でき、M&Aでは経営権を手放すことになる。

IPOの場合: IPOをしても経営陣に変更はない。むしろIPO時に経営陣が変わると投資家は不信感を抱き、誰もそのような株を買いたがらないので、まずない。IPOでは、IPO会社が株式を新たに発行し一般投資家に割り当てる(公募) or IPO会社の既存株主が保有する株式を売却する(売出し)。IPO株を購入する投資家は、今の経営陣の手腕を評価し、今後のIPO企業の成長性に期待している。結果として、株価も上がり、そのキャピタルゲインを享受するのが投資家の狙い。

なお、市場に放出する株式数は、発行済みの半数を出すことはなく、また特定投資家がIPO時にまとまった株式を購入することはない。結果、オーナーの持分は下がるが、広く薄く、多くの投資家に配られるので、突然見知らぬ大株主がIPO時に出現することはない。

具体的には、公募・売出しで、投資家に販売される株式の発行済株式総数に対する割合は、25%~35%。東証が定める上場審査基準における流動株式比率を満たすために必要。また、上場審査基準に株主数(東証プライム:800名以上)を満たすため、引受証券会社が販売先の投資家に広く薄く配分し、凡そ約2,000名以上の新たな株主を作る。従って、IPO時に1人株主が多くの割合を取得することはない。

なお、創業者が>80%保有するベンチャー企業のIPOにおいて、上場後も創業者が50%超を保有するケースも有る。海外ではガバナンス上の観点から、米国のように50%を切るように取引所より求められる国も多い(テクニカルに>50%超保有は可能だが、ボードメンバーの過半数を社外取締役にするなど、ガバナンス規制は日本より厳しい)が、日本ではまだ上場子会社が認められている。

*公募・売出し:公募とは公募増資のことで、会社が不特定かつ多数(50名以上)の投資家に対して新株式を発行し、申込みを勧誘すること。増資行為であり、投資家が新株式を購入した資金は会社の資金調達となる。また、売出しとは、既発行株式を不特定かつ多数(50名以上)の投資家に対して、勧誘し、売却すること。既存株主と投資家との株式譲渡取引にあたるため、投資家が既発行株式を購入した資金は、売却した既存株主に渡る。

M&Aの場合: 基本的に経営権は、売り手から買い手に移る。多くのケースでは、経営権を譲るので、経営陣も買い手から送り込まれ、旧経営陣は退任する。但し、日本では、買収による影響を最小限に抑えるべく、旧経営陣を一定期間残すケースも多い。

②売却価格

結論から言うと、IPO時の売却価格は安く、M&A時の売却価格は高い。(2つの価格の同時比較は難しいため、あくまでも2つの手法の理論的な相対比較に基づく。)

IPOの場合: M&Aに比べ、安い。M&A価格対比では、以下のスライドの通り、理論的に最大54%もディスカウントされる(半値です)。従って、単純に経済的価値だけ見ると、IPOを選択するのは不利となる。恐らく、IPOのメリ・デメを比較した際、メリットが薄れてしまったというのが、冒頭のベンチャー企業のExitとして、M&Aを選択する一因になったのかもしれない。もっと言うと、IPO価格が安いということが知れ渡った結果なのかもしれない(経営権を手放すことへの抵抗が薄れたこともある)。なぜ、こんな安いのかは、以下「M&A価格とIPO価格の関係(イメージ図)」をご覧いただきたい。

M&Aの場合: 「M&A価格とIPO価格の関係(イメージ図)」にも記載の通り、M&Aではインカムアプローチとマーケットアプローチを使う。まず、上場企業の場合、市場株価が付いているので、流動性の多寡やマルチプルにより、対象会社の株価の適正性は分析するものの、とは言えマーケットで値付けされた価格なので、この価格をフェアバリューとして扱う。その上で、インカムアプローチ(DCF法)にて、キャッシュフローに基づく価格を算出する。DCF法で算定される価格は、マーケットにはない情報(3~5年先の予想業績)をもとにした価値も含まれており、「コントロールプレミアム」と呼ばれ、通常マーケットアプローチの20~30%と言われている。M&Aの場合、マーケットアプローチでフェアバリューを見つつ、DCF法で本源的な価値を算出し、シナジーも加味して価格交渉をするケースが多い。一方で、中小企業間では、確りしたDDができなかったり、中期計画への信憑性も怪しいという考えから、年買法(時価純資産+3~5年分の実績営業利益)という簡易な算出をされるケースもある。上場会社にとっては、買収後ののれん評価にも関係するので、DCF法の方がしっくりくるだろう。

なお、「M&A価格とIPO価格の関係(イメージ図)」について、IPO価格が安く設定される要因は、以下の通り。

・コントロールプレミアム: 上述のようにIPO時に株式の売却先は、一般投資家であり、IPO会社の経営権を取得できるような販売はしないため、DCF法対比で20~30%ディスカウントされたマーケットアプローチをベースに算出する。急成長が期待される赤字ベンチャーなどの場合、DCF法で算出するケースもあったが、多くの場合、やはりマルチプル法がベースとなる(赤字の場合、PSRという売上高倍率を使うこともある)。

・IPOディスカウント: IPO会社はこれまで株価のトラックレコードがないこと、過去の開示情報も限定的であること等の理由で、マルチプルベースの株価に更に10%~30%のディスカウントを受ける。確かに、トラックレコードがない銘柄が「よーいドン」で上場日から売買が始まるため、株価の変動幅が大きく、落ち着くまで時間がかかるのはその通り。事実、最近の傾向を見ると、2022年1月~2023年4月にIPOした117社を対象に見ると、公募価格vs初値では、平均初値上昇率は60%、中央値で37%。3か月後では、平均初値上昇率は48%、中央値で18%となる。これを見ると、確かに時間とともに上昇率は低下するが、それでも公募価格が安すぎるという、従来からの問題は残るだろう。参考までに、海外のIPO初値との比較は以下の通り(R3年3月内閣官房・経産省の「基礎資料」より抜粋)。

IPO価格決定プロセス: IPOディスカウントの設定が問題か、IPO価格決定プロセス(ブックビルディング方式)の弊害か。個人的には、目論見書に記載する想定価格を低く設定するのは、良いが、仮条件を決めるプロセスがIPO価格を抑える原因になっていると思う。問題は、時間のなさと不透明感。

米国のIPOの場合、上場の半年くらい前から、目論見書がドラフトベースで開示され、徐々に情報が更新されていく。ちなみに想定価格は3か月くらい前に、ちらっと記載される。これだけ時間があれば、メディアでの取り上げも可能で、投資家も分析できる。中には、M&AとのDual Processを行っている銘柄もあり、突然IPO申請を取り下げ、M&Aを発表することもよくある。目論見書の価格が基準となり、買い手が買収価格をオファーすることもよくある。

日本の場合はどうか。目論見書が世に出て、2週間後に仮条件を決める。しかも、投資家からのプレヒア結果(価格評価結果)は、その期間+1時間のマネジメントによるプレゼンのみ。分析時間が限られていること、記載された価格が安くても、それ以上に高く買うインセンティブは投資家にはない(高く提示した投資家がIPO株式を買える訳ではなく、あくまでも参考値を教える程度)ので、想定価格付近に評価が集まるのは、避けられない。また、投資家のプレヒア結果そのものは開示されないし、その評価をどのように評価しているか、不透明感はぬぐえない(私は経験者なので、どのような評価内容か知っていますが。。。)。そのような結果をもとに想定価格を決めることの有効性があるのか。事実、調査した117社中112社は仮条件の上限価格でIPO価格を決めている。ここを突っ込むと脱線するので、更に興味のある方は、こちらへ。

いずれにせよ、IPO価格決定プロセスがIPO価格を抑えている要因の一つであることは、個人的には感じている。

・証券会社の引受手数料: 証券会社が広く薄く、様々な機関投資家・個人投資家に販売する手数料であり、最悪売れ残るリスクも含んでいる手数料。調達規模により、手数料率は変わる。日本のIPOの場合、規模の小さい企業のIPOが多いので、手数料率は高い傾向にある。手数料率の多寡はあるが、上場基準を満たす上で、発行済株式総数の25%~35%を、薄く広く2,000名の新たな株主に販売することは困難なので、手数料は支払って然るべきとは思う。

③取引形態

IPOの場合: M&Aと同様に基本的に株式の売買となる。異なるのは、買い手の数。IPOは不特定多数(n)に対して、株式を売却することになる。従って、取引形態は、対象会社:投資家 = 1:nとなる。M&Aのように、投資家個別にDDを受ける訳にはいかないので、投資家に代わって、引受証券会社や取引所が審査を行い、投資家保護の観点から、開示情報も法令で定められ、上場後も継続開示をIPO企業に課しているという構図。当然、IPO後(販売後)に、IPO企業に問題があれば、引受証券会社や取引所がそのリスクを負うことになる。

M&Aの場合: 株式の売却先は、特定の1社(複数のケースもあるが、稀)。対象会社:買い手 = 1:1。従って、M&Aプロセスは、IPOのようにルールで決まったやり方はない。取引形態も様々。アーンアウトのような、時間差の分割買収と言う方法も、両者が合意すれば、成立する。なお、売却後に対象企業に問題があった場合、SPA(株式譲渡契約)で売り手の責任を問える内容であれば、売り手に損害賠償請求はできるが、DDで発見できず、SPAでもカバーできない場合、買い手がそのリスクを負うことになるので、確り買収監査を行う必要がある。

④社会的地位

IPOの場合: 格段に上がる。上場後、IPO企業の社長によく聞いた話は、

(1)従業員の親御さんから、息子・娘が上場企業の従業員として働いていることを感謝される。

(2)従業員が住宅ローンを組めるようになった。クレジットカードも問題なく作れるようになった。

(3)新卒採用の際、学生の集まる数は、格段に増えた。また、採用もしやすくなった

(4)上場会社の社長として、一目置かれるようになった。メディアにも色々と取り上げられるようになった。

やはり、名声や会社のステータス向上にはかなりメリットがあり、これがかなりIPOの大きなメリットとして認識されている。なお、資金調達がしやすくなったとあるが、エクイティファイナンスや社債発行は、それなりの規模が必要になるので、東証グロース市場などで小規模上場をした場合、しばらくは資本市場を介した資金調達が難しいケースもある。

M&Aの場合: これは買い手の社会的地位に依存する。大手大企業に買収されれば、そこのグループ会社となり、金融機関からの借入れの際、個人保証を要求されることはなくなる。一方で、非上場企業の買収となれば、結局はその非上場企業の信用にひもづくことになる。最近は、非上場企業でもそれなりの規模があれば、個人保証を要求されないケースもあるので、対象会社のオーナーは、売却の際に個人保証解除を要求することは、然程問題にならないことも多くなってきた。

以上。

みんなからのコメント