買い手にとっての「成功するM&A」

買い手にとっての「成功するM&A」

成功したM&Aは、全体の20%程度と聞いた記憶がある。それほど、M&Aの成功は難しい。ただし、短期間で売上高と利益を増やすことができ、金で時間を買うことができる手段であるので、多くの会社は積極的に行っている。上場企業の社長は、任期が5~10年など決まっているケースがあり、その期間で実績を上げ続けるとなると、M&Aは蜜の味と言っても良い。

成功の定義は難しく、人によって異なるが、ここでは、「買収金額以上の事業価値を5年以内に達成できたか?」とする。

なぜ5年かというと、DCF法での企業価値算定の前提となる事業計画は、長くても5年だから。5年で買収時の事業計画を上回ると6年目以降もその成長率の延長線上となり、継続価値含めて買収価格以上となる。

本題に入る前に、以下の内容は、あくまでも筆者の経験に基づくものであり、全ての案件に当てはまるものではないことを予めご了承ください。従って、あくまでも一例であり、参考程度に留めて頂けますと幸いです。

成功するM&A

私の知り得る成功パターンは、大きく分けて2通り。

①「安く買う」

②「高く買ってもそれ以上の価値を出す」

冒頭、成功したM&A20%のうち、半数以上は①に入ると思う。従って、②は極めて難しい。但し、私の経験の中で少なからず存在する。

①「安く買う」にはどうすべきか。

アドバイザーを介さず、直接交渉に持ち込むのがベスト。自己否定になるが、経験上、このパターンが圧倒的に多い。過去成功している買収事例をクライアントに聞くと大半が「相対」でアドバイザーを介さない「直接取引」。

恐らくほぼ買い手の言い値で決まっている。恐らくその1社しか売却相談をしていないケースもある。売り手もM&A相場の存在(もう少し高値で売却できる買い手が存在すること)を理解しつつも、それ以上のメリット、例えば、長い期間の信頼関係、企業文化の親和性、従業員の雇用維持、取引先の関係維持など、売却価格以上のメリットが売り手側にある場合に成り立つ。純資産価格や営業権(EBITDA)の2-3倍など、いわゆるM&A相場よりも安値で買収できているケースが多い。これについては、論じる必要はないだろう。

②「高く買っても成功する」M&Aは、どのようなケースか。

「高く買っても成功する」→「高く買ってもそれ以上の価値を出す」と言い換え、かみ砕くと、「高い価格で買収したとしても、価格の前提となる利益見込みを上回る実績を出す」ことと言い換える。

当然安いに越したことはなく、安いほどM&Aが成功する確度は高くなるが、オークションでの売却の場合、人気案件となると、複数の買い手が名乗りを上げ、買収価格や条件を競い合い、結果的に買収価格は釣り上げる傾向にある。従って、オークションの場合、どのように買収価格を検討し、M&Aを成功に導くケースはどのような場合か、を見ていきたい。

(1)対象会社側の利益見込み(事業計画)をどう評価するか

(2)その計画をもとに、買収後に生じるシナジー効果を試算し、どこまで買収価格に上乗せするか。

(3)買収価格の前提となる事業計画を上回る実績を出せるか。

(1)対象会社側の利益見込み(事業計画)をどう評価するか。

同じ業界、同じバリューチェーンで、川上と川下の関係、競合他社であれば、事業計画の妥当性(売上成長率の妥当性、収益力の評価など)を少しは検証できる。

a) 対象会社側が買収者と異なる領域・マーケットであれば、検証は難しくなる。私の経験上では、領域やマーケット、ビジネスモデルなどの相違具合が大きいほど、買収後の成功難易度は上がるイメージ。小さいほど、難易度は下がる。とは言え、難しいが。

b) 買収者側で誰が事業計画の妥当性を検証するか。関連する事業部門が検証する方が確からしさは上がる。もっと言うと、事業部門から出てくる買収案件であれば、よりその検証精度は上がる。日頃から、事業部門に取引先・業界内で買収ターゲットを探索させる仕組みがあると尚良い。

従って、「買い手の事業領域と対象会社の事業の近さ」「買い手の関連事業部門が事業計画を確り検証するか」が、まずM&A成功にとって、重要なポイントとなる。

ここで注意すべきことは、売却プロセスで出てくる事業計画は、「お決まり」として、背伸びされた計画数値であることが多い。上場企業の売却案件でも、公表している中期計画数値以上の事業計画が出てくることさえもある。

従って、売り手から提示される事業計画を検証するというのは、どこまで鵜呑みにするか or どこまで叩くか、ということになる。

なお、事業に詳しくなる/売上数値を背負う事業部になると、必要以上に叩きたくなるし、怪しい数値は全て訂正したくなる。しかしながら、一歩下がって、過去のトレンドも見ながら、あまり細かなところに入り込まず、少なくともこの程度の計画数値であれば、達成できるであろう、というレベルにとどめておく方が良い。これは、安くするのは良いが、結果買収できないと意味がないので、この調整役は、社内的にはM&A担当部門(経営企画部門)の役割とある。

正直なところ、DDをしてもやはり事業計画の検証は難しく、ましてや自社の計画の確度すら分からないケースが多い中で、同業や取引先とは言え、他社の事業計画の不確実性は当然高いので、全てのリスクを排除して安く買うために叩きすぎると、いくらシナジーを載せても売り手目線に届かなくなる。

但し、このプロセスで重要なことは、買収後、事業責任者として対象会社を管理することになる関連事業部の方に、DD段階から、事業計画を検証してもらうことにある。Day1より、その計画数値の責任は、ブーメランとなって、事業部に返ってくるので、彼らの合意が得られる数値に収めておく方が、PMIを考えると重要となる。

(2)その計画をもとに、買収後に生じるシナジー効果を試算し、どこまで買収価格に上乗せするか。

いずれにせよ、買い手として事業計画を評価した後、

・鵜呑み or 叩いた後の事業計画(修正事業計画)をベースとして、どこまでシナジーを積み上げるか。

・シナジー込みの株式価値の中から、売り手にシナジー分の一部を支払うことまで許容するか、Yesの場合、いくらまで売り手に払って良いと考えるか。

というステップとなる。特に2つ目の売り手にシナジー分の一部を支払うことまで許容するかについて、様々な意見がある。「全く払う必要がない」「本件は希少性があるから、一部払ってでも買収しよう」どちらも間違いではない。但し、高く買収すればするほど、成功確度は下がるので、これは買い手の方針によるところがある。

もちろん、買い手アドバイザーとしては、安く買収してもらうには、シナジー分まで払う必要がない、と言いたいが、そう言えない案件も実際にはある。

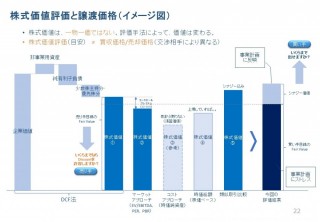

以下、株式価値評価と譲渡価格のイメージ図を参照。

教科書的には、DCF法で評価された株式価値は一旦レンジで示され、マーケット基準となるマルチプルや類似取引と比較検討しながら、最終的に1つのスタンドアローンベースの株式価値(シナジーが入っていない)を算定する。そこからシナジー込みの株式価値を算出し、その価値の中でいくらで売り手に提示するかを検討する。

ここまでは綺麗ごと/ロジックの世界であり、実際は事業計画の確度やシナジーの現実性は、正直買収・運営しないと分からない。事業計画を良く眺めると、中には年度を追うごとに成長率が上がったり、成長率がJカーブを描いていたり、売上成長率は横這いだが、利益率が上がっていく計画であったり。DCF法となると、継続価値(6年目以降の価値)が全体価値の70%以上を占めることが一般的なので、そもそも不確実性の高い価値評価であることは変わりない。

何が言いたいかというと、残念ながらM&Aプロセスにおいては、買収後のことはあまり考えず、事業計画、修正事業計画やシナジーの内容、株式価値の算定結果を頭に入れながら、オークションにおける他社の状況、売り手の売却目安などを見ながら、いくらなら買収できそうかという思考回路になってしまう。買収しないと意味がないので。想定以上の買収価格を求められる場合、結局試算したシナジーでの取り分が減少するので、それを受け入れられるかどうか。もっと言うと、そこまでして欲しい案件なのか、冷静な判断が必要となるし、正直なところ撤退基準は設けておいた方が良い。

なお、事業計画然り、シナジー試算もビジネスに関するところは、なるべく関連する事業部にて試算してもらう方が良い。結局、買収後のシナジー創出もブーメランとなって返ってくるので、受け手を明確に決めておくのが重要。

(3)買収価格の前提となる事業計画を上回る実績を出せるか。

結局、M&Aの成功は、買収後に実績を残すことでしか示すことができない。事業環境面での追い風が強く、シナジーを出すまでもなく、スタンドアローンベースで計画以上の実績が出れば、それもM&Aの成功と言える。

色々な要因はあるが、成功しているケースの共通点を挙げると以下の通り。

・事業環境: 「運」の一言に尽きることも有るが、例えばリーマンショック後、2011-12年あたり、円高時期に買収した海外案件は、その後成功した事例がいくつかあった。また、2013年以降のアベノミクスに上昇気流に乗って、事業成長に繋がった事例もある。その事業環境やマーケットを読む力は、やはり重要。但し、自社でどうすることもできないので、今後起きうる事業環境の読みを日頃から意識して、買収時に個別案件に当てはめて検討するしかない。

・事業部の関与度が深い案件: 対象会社とシナジーを出す事業部が関与するほど、対象会社の成長に貢献できる。特に、事業部が挙げてきたM&A案件は、買収後の事業へのコミットメントも高く、比較的成功確度が高い。従って、事業計画を検討する中で、経営企画ではなく、事業部にM&Aを検討させる方が良いケースもある。

・事業の親和性が高い案件: 事業領域、事業エリア、バリューチェーンなど、事業の親和性が高い案件の方がシナジーは出しやすく、対象会社の事業成長に寄与できる確度が高くなる。

・対象会社の社長継続・権限委譲: 最低限のガバナンスを効かせられるようにするものの、買収前と同じように対象会社の社長を変えず、自由度を持たせた経営を許容したり、権限を委譲してうまく行くケースも多い。やる気を引き出すために、インセンティブ制度を設けたり、買い手側で然るべきポジション(執行役員など)を用意して、買い手内でも高いポジションを与えると、信頼関係が構築されうまく行くケースもあった。中には、買い手内で出世し、被買収側の社長が、買い手のある事業責任者を務めるケースもあった(買い手側の関連事業を対象会社に譲渡して更に大きな事業規模で運営を任せてうまく行った事例もあった)。それほどフレキシブルなスタンスであれば、被買収側が委縮せずに伸び伸び事業を行えるので、良いのかもしれない。但し、これはケースバイケースなので、人や状況により判断する必要はある。

なお、結局シナジーって何なの?と思われるかもしれない。買収のための利益計画を作ったので、予実分析すべきとの議論はもちろんある。ただ、買収前/後では、買収時チームが解散し、別のPMIチームが立ち上がり、買収時のシナジー試算が引き継がれなかったり、事業計画を作り直したり、PMI方針によって合併して法人格が無くなったり、そもそもシナジーは対象会社ではなく買い手側で発生したり、状況が変わることが多く、確りと検証できないケースは多い。

従って、単純に買収時の計画と実績数値の比較により、結果的に成功したかどうか、となることが多いという印象。逆に、買収後に色々な手を打ってしまい、うまく行かなかったケースもあるので、それは次回紹介したいと思う。

<関連M&Aコラム>

買い手にとっての「成功するM&A」

PMIの成功ポイント

買い手のためのM&A成功のポイント①

※ M&Aに関する相談があれば、是非ご連絡下さい。 >>こちら(無料です!)

※ M&Aを検討中の方、是非アドバイスさせてください >> まずは新規会員登録へ(無料です!)

みんなからのコメント